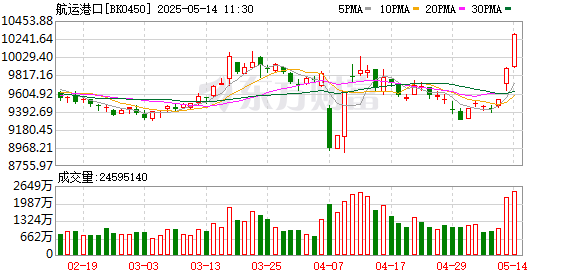

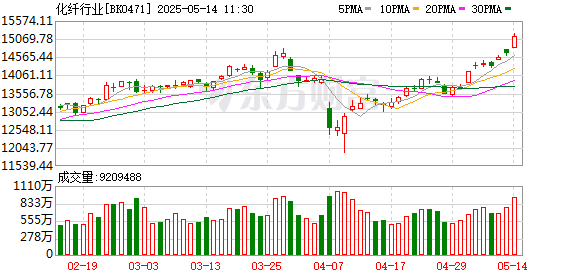

A股三大指数缩量震荡,盘面上,航运港口、化纤行业、统一大市场、保险、钛白粉、物流行业、海洋经济、小金属、稀土永磁等板块位于涨幅榜前列,光伏设备、HIT电池、TOPCon电池、贵金属、户外露营、钙钛矿电池、BC电池、人形机器人、电机等表现不佳,领跌市场。

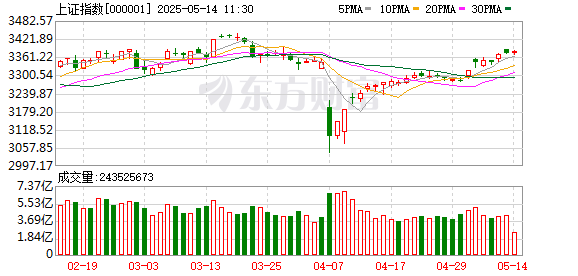

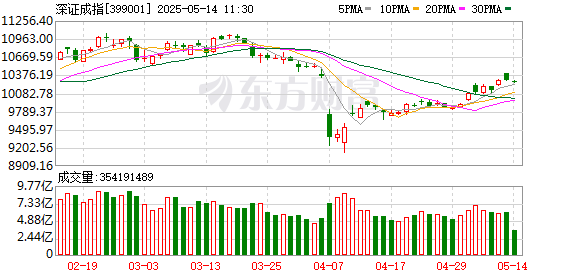

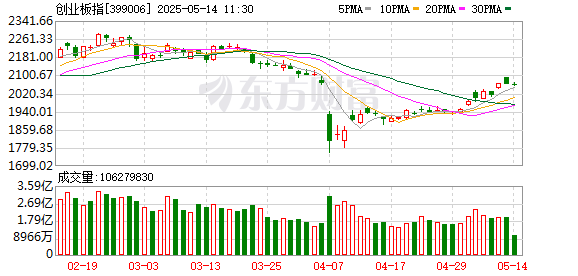

截至午间收盘,沪指上涨0.19%,报3381.17点;深成指下跌0.26%,报10261.62点;创业板指下跌0.22%,报2057.72点;科创50指数下跌0.20%,报1007.62点;北证50指数下跌0.36%,报1400.73点。全市场上涨个股有1319家,下跌个股有3892家,55只股涨停。两市半日合计成交7169亿。

今日要闻

落实中美经贸高层会谈重要共识 中方调整对美加征关税措施

为落实中美经贸高层会谈的重要共识,国务院关税税则委员会今天发布公告,自5月14日12时01分起,调整《国务院关税税则委员会关于对原产于美国的进口商品加征关税的公告》(税委会公告2025年第4号)规定的加征关税税率,由34%调整为10%,在90天内暂停实施24%的对美加征关税税率。自5月14日12时01分起,停止实施《国务院关税税则委员会关于调整对原产于美国的进口商品加征关税措施的公告》(税委会公告2025年第5号)和《国务院关税税则委员会关于调整对原产于美国的进口商品加征关税措施的公告》(税委会公告2025年第6号)规定的加征关税措施。

特朗普准备撕碎拜登出口红线 阿联酋有望获准购买百万枚英伟达芯片

据媒体报道,知情人士透露,特朗普政府正考虑达成一项协议,将允许阿联酋进口超过100万枚英伟达的先进芯片,这一数量远远超过了拜登政府人工智能芯片出口规定的限制。知情人士表示,按照当前的计划,从现在起至2027年,阿联酋每年可以进口50万枚最先进的芯片。报道还强调,美国和阿联酋的协议仍在谈判中,内容可能会有所变化。

事关降息!美联储突变!高盛大幅推迟降息时间预期

在贸易紧张局势缓和后,华尔街大行和利率市场上的交易员们纷纷降低了对美联储年内降息的押注。其中,高盛将美联储降息时间的预期大幅推迟,推后至今年12月;巴克莱也预计美联储将在12月降息,此前预期为7月;花旗则将美联储降息时间预期推后一个月。

MSCI5月指数审议:A股新增5只标的

北京时间5月14日凌晨,国际指数编制公司MSCI公布了其2025年5月的指数季度调整结果。本次调整中,MSCI全球标准指数新增30只个股,其中包括芯原股份、百利天恒、惠泰医疗、光线传媒、海思科等5只A股标的。

机构观点

中信证券:预计三季度开始白酒公司业绩表现有望出现一定程度改善

中信证券研报指出,今年春节旺季,白酒行业整体动销同比降幅有一定程度收窄,若未来需求逐步企稳,考虑到2024年的基数效应,预计2025年三季度开始白酒公司业绩表现有望出现一定程度改善。当前头部白酒公司通过提高分红率、回购、增持等不断提升股东回报,增厚投资安全边际。再考虑到后续会出台消费刺激政策和宏观经济继续复苏的预期,延续对头部名酒企业的配置建议。

中国银河证券:看好AI+重铸电子行业生态,并推动相关硬件更新与迭代

中国银河证券研报指出,梳理电子行业一季度,AI基础设施建设所带动的相关硬件如AI算力,端侧SoC,PCB等板块保持了业绩的高增长,看好AI+重铸电子行业生态,并推动相关硬件的更新与迭代。消费电子板块受到国家补贴政策的刺激淡季不淡,苹果产业链业绩稳健增长,行业后续多重创新包括液态金属、AI眼镜、光学创新等有望推动相关供应链业绩持续提升。元器件板块整体一季度受下游政策补贴刺激需求强劲,二季度整体依然维持平稳,包括面板、LED、被动元件等整体供需平衡,龙头公司经营稳健。

天风证券:中长期建议持续重视“AI+出海+卫星”核心标的的投资机会

天风证券研报表示,中长期建议持续重视“AI+出海+卫星”核心标的的投资机会:海外线AI核心方向如光模块&光器件、液冷等领域值得重视,持续核心推荐;此外国产算力线如国产服务器,交换机,AIDC、液冷等方向核心标的建议积极关注。海风行业国内加速复苏,海外出海具备良好机遇,积极把握产业变化,核心推荐海缆龙头厂商。近期看到卫星互联网产业国内动态进展呈现,看好后续产业受催化拉动。

华泰证券:化工行业下半年有望迎来上行起点,关注内外需韧性和格局改善品种

华泰证券研报指出,2025年4月化工行业整体价差改善,成本减压及需求改善的下游有望率先复苏。油气方面,产油国成本影响下,油价中枢存在底部支撑,具备增产降本能力的高分红企业在油价下跌后企稳或将拥有配置价值;关注油价下跌企稳后优质炼化企业的底部配置价值。大宗化工方面,伴随企业资本开支意愿降低、行业供给侧自我调整,叠加需求良好支撑下,有望迎来新一轮复苏起点,优选竞争格局良好的品种,部分子行业产能周期拐点或临近且盈利下行空间有限,较适合左侧配置。下游制品/精细品方面,受益于需求复苏及成本端改善,有望量升和毛利率修复并行,叠加出口/出海及新技术驱动增长。

中信建投:“AI+机器人”聚焦四个环节及轻量化

中信建投研报指出,越来越多的跨界巨头切入人形机器人赛道,如家电龙头依托已有的技术积累和丰富的场景优势,积极拓展人形机器人在工厂以及家庭场景的应用,市场关注其已有技术积累和资源禀赋与人形机器人发展的协同性以及可迁移性,相关供应链也孕育着投资机会。此外,中信建投认为应该不拘泥于“人形”深度挖掘“AI+机器人”的投资机会,比如外骨骼机器人、灵巧手、传感器、机器狗,这四个环节都不以人形的放量为必然前提,且能够有持续的数据验证。此外,机器人轻量化趋势较为明确,尤其是PEEK材料应用得到广泛关注,未来有望进一步发展。

中金:关税扰动不改中美资产重估

中金研报称,美国超预期关税政策扰动全球市场,但中国市场韧性较强。往前看,国内政策对冲力度加大、全球资金再平衡、以及弱美元环境下,中国资产重估趋势或延续。首先,国内进入政策加速期,未来货币和财政政策仍有发力空间。国内稳增长政策有望进一步发力,提振内需或是未来稳增长政策的主要内容,关注内需改善对顺周期板块的拉动。其次,特朗普“大重置”下,全球资金再平衡有望为中国资产带来海外增量资金。最后,弱美元周期利好新兴市场,特别是国内成长风格。国内正逐步形成较低的利率、稳定的增长预期、以及新技术快速发展等有利于成长风格的宏观环境。

文章来源于网络,不代表澐甲财经立场,版权归原发布者所有https://789877.com/6177/