华泰证券研报称,2025年上半年新增煤电核准同比增长152%,全年超60GW概率较大。火电盈利能力的不断修复与容量电价持续推进,有效保障了业主投资的积极性和订单的执行。当前电气公司估值或反映了市场担忧2028年起公司盈利难以实现稳定增长,华泰证券判断煤电2025—2030年或迎来高水平核准,且通过对三大电气公司利润结构的拆解,华泰证券认为其盈利结构也在持续优化,结合强劲的资产负债表,未来发电设备制造业估值有望修复。

全文如下

华泰 | 公用事业:上半年煤电核准大增152%,关注三大电气

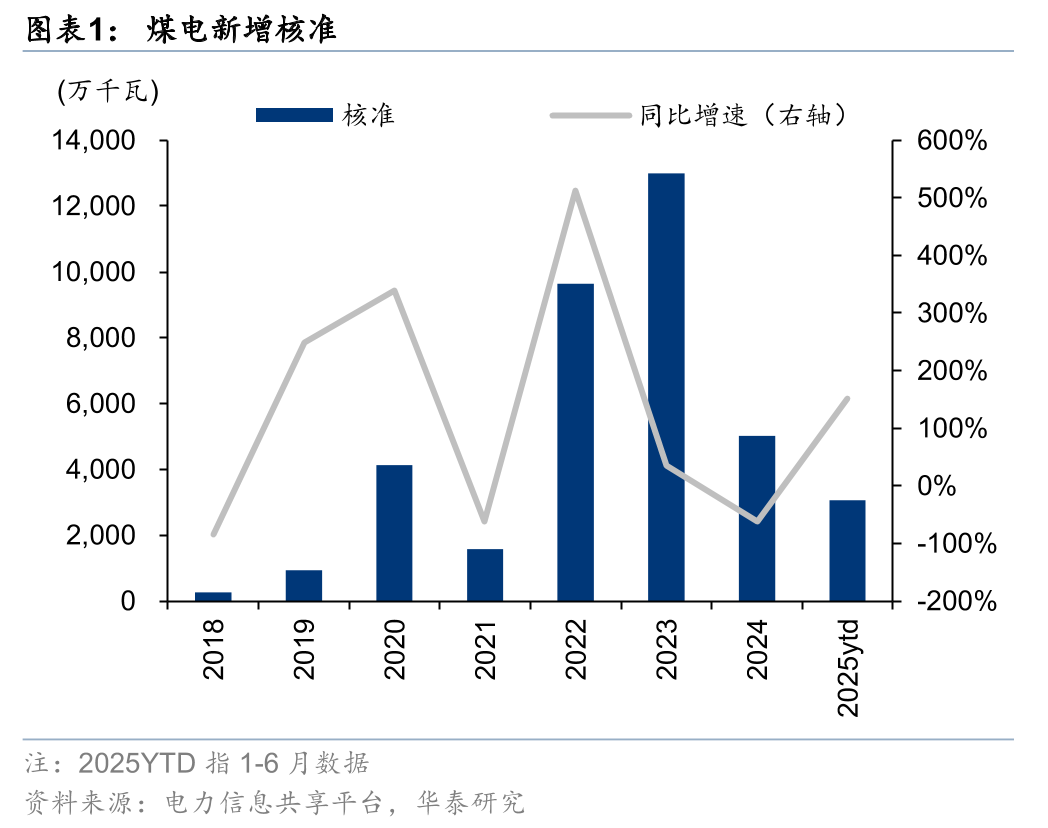

1H25新增煤电核准同比增长152%,全年超60GW概率较大,印证了我们在2025年6月2日发布的报告《三大电气:电力新周期下的变化》中的观点:2025年起新增火电核准或达70GW/年。火电盈利能力的不断修复与容量电价持续推进,有效保障了业主投资的积极性和订单的执行。我们认为当前电气公司估值或反映了市场担忧2028年起公司盈利难以实现稳定增长,我们判断煤电2025-30年或迎来高水平核准,且通过对三大电气利润结构的拆解,我们认为其盈利结构也在持续优化,结合强劲的资产负债表,我们认为未来发电设备制造业估值有望修复。

核心观点

1H25新增核准高增,全年超60GW概率较大

根据我们的统计,1H25全国煤电新增核准29GW(同比+152%)。2024年全国煤电核准49GW,保守假设2H25的核准与2H24持平,2025的新增核准将会达到66GW。当然,我们需要强调月度的新增核准数据波动较大,下半年的实际情况还需要跟踪。但是,我们认为2025年全年煤电核准达到60-70GW达概率较高,也就意味着三大电气煤电业务几乎满产,三家公司煤电业务2027年后不会出现明显下滑。这与我们在2025年6月2日发布的报告《三大电气:电力新周期下的变化》中的观点一致:我们测算若电力系统备用率维持在15%以上,2025年起新增火电核准或达70GW/年。

2024-25核准三北较多,新增煤电已经从“发电”转向“调峰”

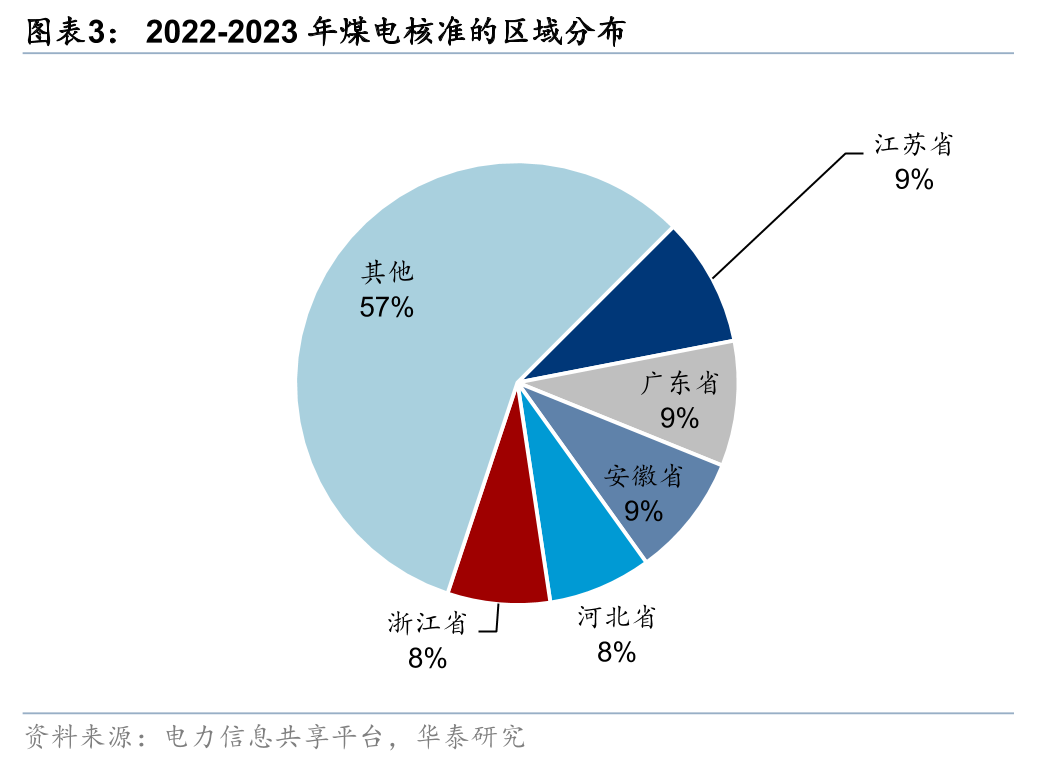

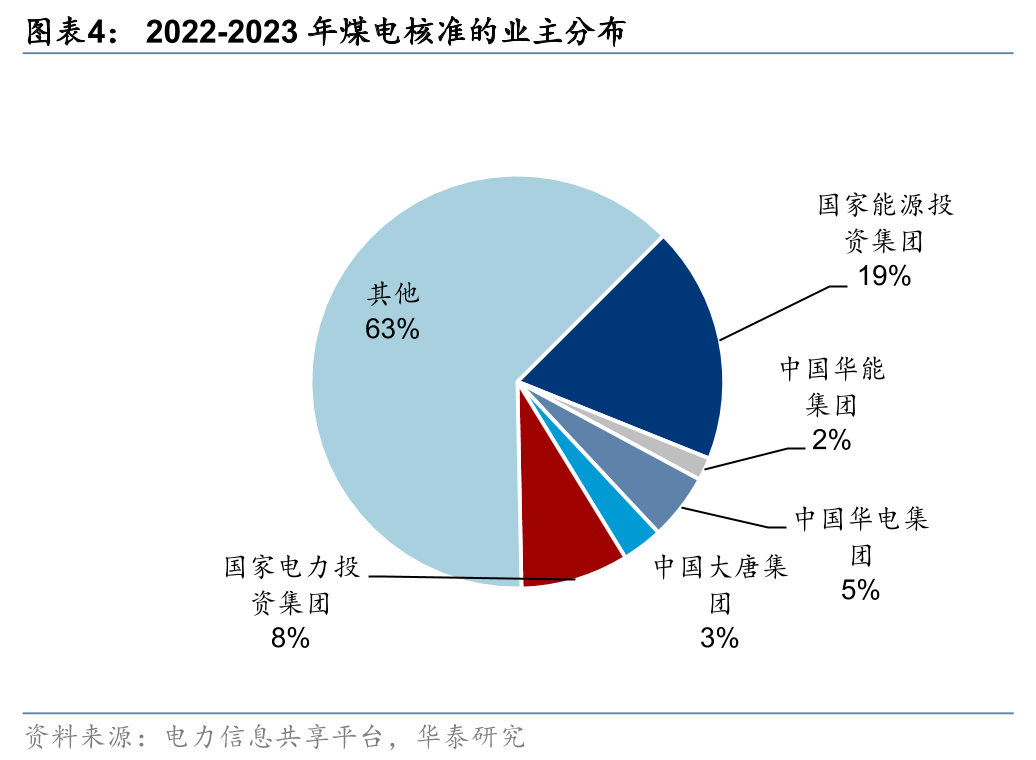

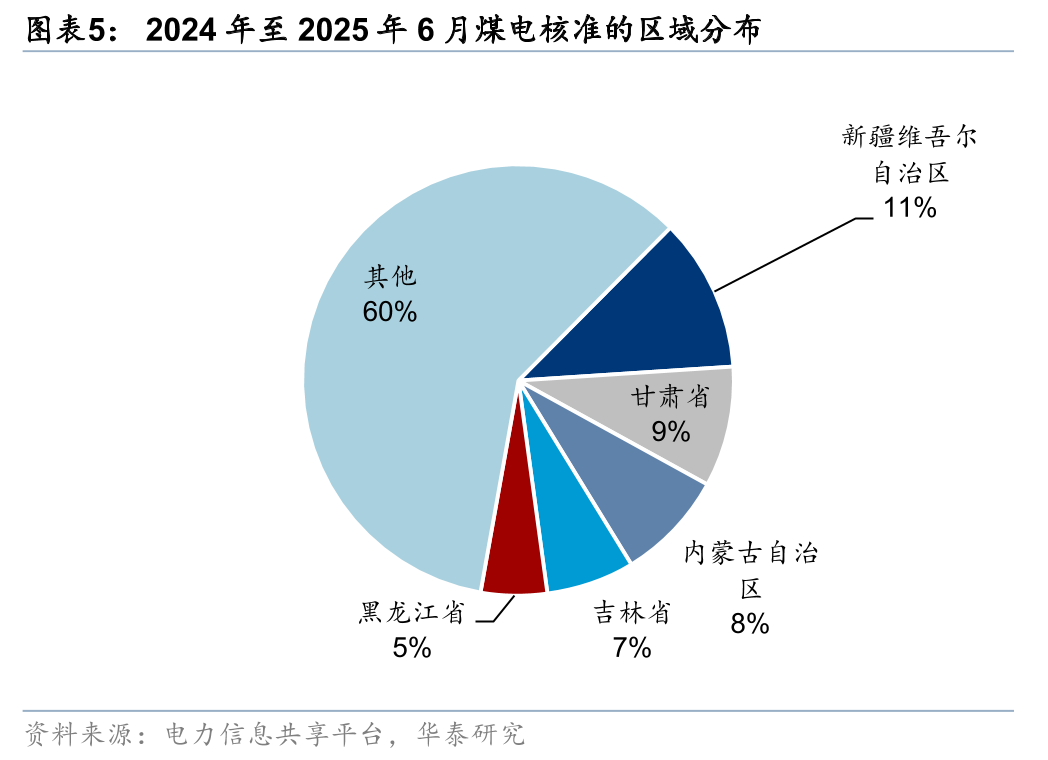

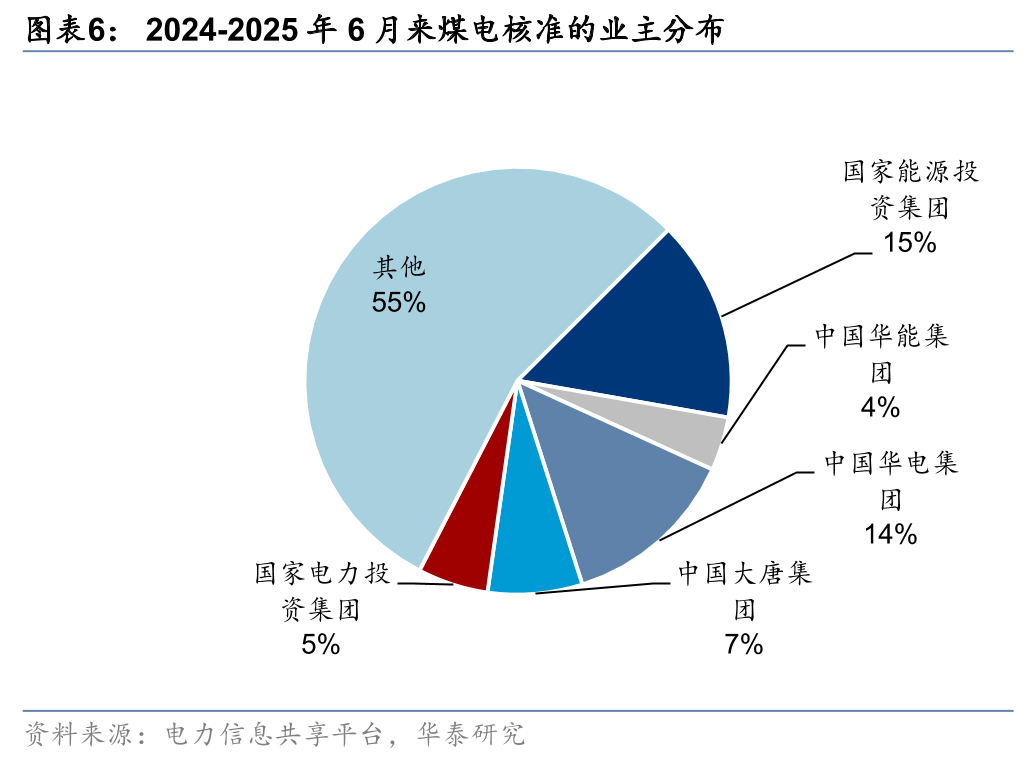

区域分布方面,2022-23年项目分布较为均匀,除吉林、宁夏、海南、北京外均有项目核准;2024年至2025年6月的项目则多分布于三北地区,仅新疆、甘肃、内蒙、吉林、黑龙江五省合计核准规模占比达40%。这侧面印证了我们对煤电新增核准超预期的两个补充逻辑:1)目前服役超25年的煤电有87GW,1995年开始的火电投产高峰或将对应2025年开始的第一轮退役高峰,2025-30年等容替代或带来12-16GW/年的新订单,尤其是三北火电较早从“发电”转向为“调峰”,存量机组靠灵活性改造挖潜也比较充分,老旧机组更有动力转为备用装机“上大压小”;2)新能源调节需求,2025-30风光基地对应配套煤电20-30GW/年。

容量电价机制不断完善,保障火电盈利与投产意愿

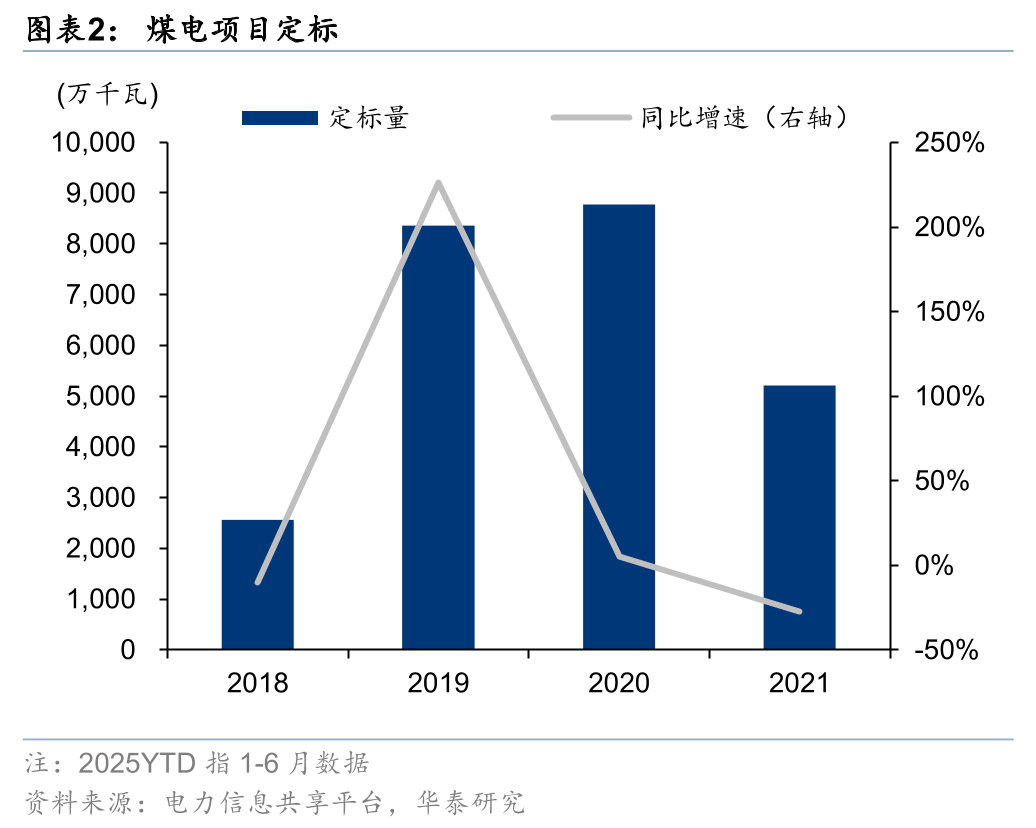

2023年来伴随煤价下跌,容量电价政策出台(2023年《国家发改委关于建立煤电容量电价机制的通知》),火电盈利能力与盈利的稳定性大幅增强。2025年7月14日,甘肃发改委出台《甘肃省关于建立发电侧容量电价机制的通知(征求意见稿)》,提出煤电机组容量电价暂按每年每千瓦330元执行,是第一个按照中央标准给满容量电价的省份。根据我们统计,1H25煤电新增定标超过52GW,2025全年超过60-70GW概率较大(对应三大电气满产的产能),反映了火电企业作为业主方在项目核准后的开工意愿,有效保障了订单的落地确定性。

我们认为当前电气公司估值或反映了市场担忧2028年起公司盈利难以实现稳定增长——本质上是2022-23年“三个八千万”的核准高峰期后,市场对煤电新订单持续性的担忧。我们判断煤电2025-30年或迎来高水平核准,且通过对三大电气利润结构的拆解,我们认为其盈利结构也在持续优化,结合强劲的资产负债表,我们认为未来发电设备制造业估值有望修复。

风险提示:新增电源审批不及预期,火电的电价机制发生变化导致业主投资的积极性降低,竞争加剧导致新订单单价与利润率明显下降。

(文章来源:人民财讯)

文章来源于网络,不代表澐甲财经立场,版权归原发布者所有https://789877.com/8045/