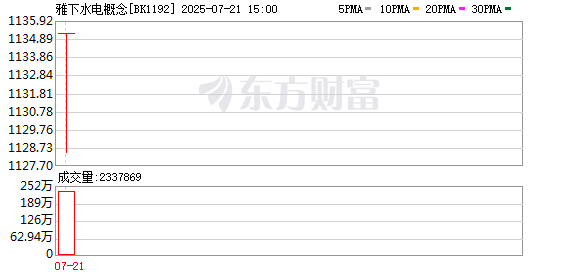

A股三大指数震荡上涨,盘面上,雅下水电概念再掀涨停潮,中国电建等21股封板。民爆概念、工程机械、水泥建材、西藏板块、抽水蓄能、房屋检测、贵金属、水利建设、海南板块位于涨幅榜前列,智谱AI、银行、数字水印、腾讯云、Web3.0、快手概念、包装材料表现不佳,领跌市场。

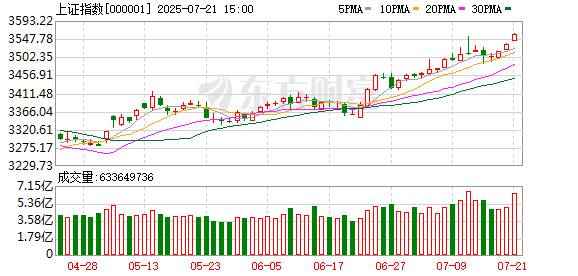

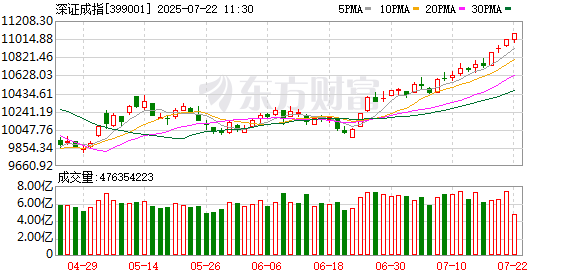

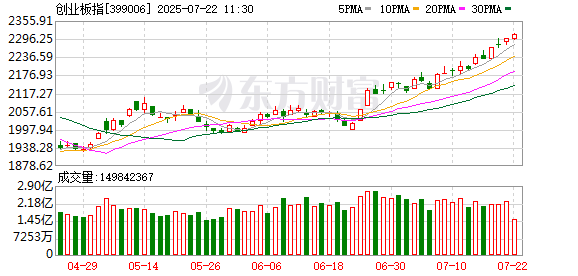

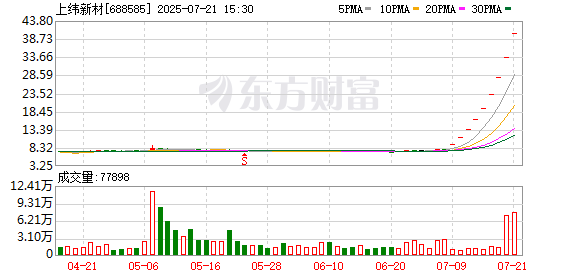

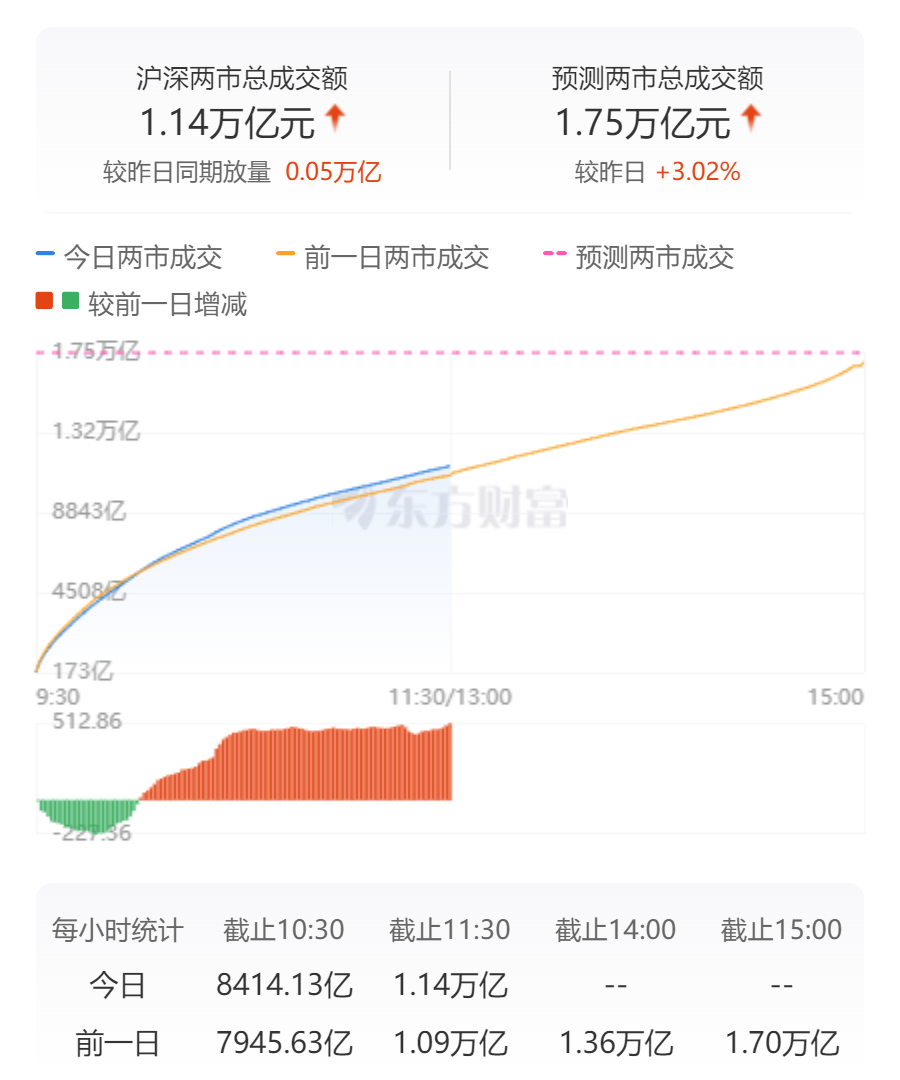

截至午间收盘,沪指上涨0.25%,报3568.78点;深成指上涨0.56%,报11069.57点;创业板指上涨0.69%,报2312.74点;科创50指数上涨1.00%,报1017.93点;北证50上涨0.73%,报1462.99点。全市场上涨个股有2477家,下跌个股有2715家,83只股涨停,上纬新材连续10个“20cm”涨停。两市半日合计成交11371亿。

今日要闻

租赁市场最高规格文件推出 《住房租赁条例》传递六大信号

据新华社,国务院总理李强日前签署国务院令,公布《住房租赁条例》,自2025年9月15日起施行。《条例》旨在规范住房租赁活动,维护住房租赁活动当事人合法权益,稳定住房租赁关系,促进住房租赁市场高质量发展,推动加快建立租购并举的住房制度。《条例》共7章50条,主要规定了六个方面的内容,分别是明确总体要求、规范出租承租活动、规范住房租赁企业行为、规范经纪机构行为、强化监督管理、严格责任追究等。

首批2025年半年报新鲜出炉(附名单)

截至7月22日,已有36家上市公司发布2025年半年度报告/业绩快报。从净利润规模看,杭州银行、长城汽车、保利发展排名前三,依次为116.62亿元、63.37亿元、27.35亿元;常熟银行、国元证券、金钼股份、思源电气、华安证券5股随后,净利润均在10亿元以上。

多家外资发声看多中国资产 主权财富基金对中国市场兴趣升温

近期,多家外资发声,对中国资本市场表达出积极乐观态度。不少外资认为,面对日益加剧的地缘政治不确定性和全球经济格局的调整,中国正在展现出强大的韧性,很有可能成为下一个重大重估故事的主角。

主动权益基金二季度重仓股出炉!这些股票被大举增持

随着公募基金2025年二季报披露,主动权益基金最新重仓股也随之出炉。二季度末,腾讯控股继续蝉联主动权益基金头号重仓股,宁德时代及贵州茅台继续位居第二、第三大重仓股。值得注意的是,尽管前三大重仓股保持不变,但公募基金抱团趋势有所减弱。前二十大重仓股中,有19只个股遭到基金减持,仅招商银行获得增持。在二季度调仓换股的过程中,表现亮眼的光模块板块、创新药板块以及此前低配的银行板块获得主动权益基金较多增持。其中,光模块板块中的中际旭创、新易盛,PCB板块中的沪电股份位居主动权益基金增持榜前三。

机构观点

中信证券:复合铜箔厂商有望进入量产爬坡和放量阶段

中信证券研报表示,近期复合铜箔导入电池厂商处于加速阶段,龙头厂商均表示开始批量出货。目前复合铜箔行业龙头已开始向动力电池客户批量出货,同时下游客户正处于新产品量产定型阶段,随着各项测试的逐步完成,复合铜箔厂商有望进入量产爬坡和放量阶段。在此背景下,推荐两条投资主线:一是重视具备规模化产量能力及处于批量导入复合铜箔阶段的企业;二是优选未来复合集流体产能扩张受益设备厂商。

东吴证券:海外TDI产能持续收缩,我国企业加大出口力度,市场份额有望提升

东吴证券研究指出,海外TDI产能持续收缩,我国企业加大出口力度,市场份额有望提升:1、海外TDI产能陆续关停:2023年初,巴斯夫关闭德国路德维希港基地的TDI及其前体装置(产能30万吨/年);2023年,日本东曹停止日本Nanyo的TDI生产(产能2.5万吨/年);2024年10月,阿根廷Petroquímica Río Tercero公司停止其位于阿根廷科尔多瓦的TDI生产(产能2.8万吨/年)。阿根廷公司对外公布的关停理由是:亚洲TDI产能持续扩张,导致产品价格下滑,压缩产品利润;2025年5月,三井化学位于日本大牟田TDI装置计划于2025年5月初停车检修,检修周期为期两个月。此次检修完成后,该工厂TDI产能将按此前公布的调整计划,从12万吨/年永久性缩减至5万吨/年。2、海外TDI存在缺口,且东南亚TDI需求旺盛,拉动我国TDI出口快速增长:2025年5月,中国TDI出口量达5.16万吨(同比+98.45%),创单月历史新高。海外TDI产能缩减将有助于TDI行业景气回升,我国TDI企业市场话语权有望进一步提升。

中泰证券:看好房地产板块的中长期配置机会

中泰证券研报表示,现房销售将对房地产行业的发展和房企经营模式产生长远的影响,后续仍需关注地方的落实情况及具体的配套支持政策。继续看好房地产板块的中长期配置机会,建议关注布局一二线城市、基本面稳健、安全边际较高的房企;港股方面可关注具备估值优势与弹性的龙头公司。

华泰证券:乳制品行业2026年有望迎来供需拐点

华泰证券研报表示,中国奶业周期正处于奶价低迷带动上游养殖业持续去产能、下游乳品企业渠道库存去化到位、静待终端需求复苏的基本面左侧,预计在原奶产量下降及乳制品终端需求温和改善的供需关系重塑下,行业有望2026年重回供需平衡,届时原奶价格上涨将对上游牧业企业的利润和股价形成直接催化;因乳品产业链市值大幅集中于下游乳制品企业,历史周期表明奶价温和上涨利于下游企业毛销差改善和利润率提升,目前两大龙头也默契进入提升利润诉求阶段。中长期看,乳制品行业空间仍存,量增空间来源于渠道下沉+习惯改善+学生奶普及,价增空间来源于低温奶或可持续渗透。

中信建投:继续看好创新药和高壁垒仿制药

中信建投研报表示,国家医保局坚持集采与医保谈判常态化推进、促进医保基金“腾笼换鸟”的同时,在集采端优化品种遴选以及报量、竞价规则,有助于科学引导企业从“低价竞争”往“质量竞争+成本控制+合理利润”的方向转变,进而促进国内仿制药市场生态圈健康发展,更大程度上保障人民群众的用药需求。看好具有严格质量体系、具有规模成本优势、获得临床认可和广泛使用的产品在集采中维持甚至扩大市场份额。另一方面,创新药持续获得政策支持,2024年医保谈判中创新药成功率超90%,国产占比达70%以上,商保政策陆续出台,为创新药支付端提供增量可能;《支持创新药高质量发展的若干措施》对创新药从研发到支付全过程进行顶层设计。同时国内创新药企业国际化竞争力持续提升,新技术推动行业快速发展,未来继续看好相关创新药及制药企业。

中金:中长期来看美元汇率是否将继续线性大幅下行还待观察

中金研报称,今年年初以来,市场对美国债务和通胀的担忧加剧,美国内部矛盾突出以及特朗普政府的一些非经济言行,进一步导致市场认为美国硬实力和软实力均下降,美元的国际地位受到伤害,股债汇“三杀”,美元贬值。短期来看,因为三季度美债净供给将大幅增加,美元可能还有下行空间。中长期来看,市场对美元的信心减弱是共识,不过国际货币体系尚未出现重大事件以检验市场到底多大程度上对美元失去信心,美元汇率是否将继续线性大幅下行还待观察。根据(后)凯恩斯主义,市场预期会放大各种因素的影响,而预期本身的波动也比较大。美元交易指数中欧元权重较高,如果三季度美元还有贬值空间,那么对应的是欧元短期还有升值空间。但欧元这轮升值反映了市场预期的力量,其基本面没有出现明显变化。中长期来看,欧元地位边际提升,但欧元区的发展仍面临多方面的挑战,比如债务率偏高、创新不足、市场分割、能源成本高等问题。

文章来源于网络,不代表澐甲财经立场,版权归原发布者所有https://789877.com/8260/